煤转气,即煤制天然气(SNG),正成为中国能源版图里最受瞩目的“过渡角色”。它既被寄望于缓解天然气对外依存,又面临碳排放与经济性双重拷问。本文用问答式拆解,带你看清这条产业链的真实走向。

煤转气到底能不能赚钱?

盈利逻辑=煤价×转化率+管输费-碳成本-折旧

- 当煤价≤500元/吨、管输费0.8元/方、碳价≤100元/吨时,项目IRR可突破8%;

- 若煤价飙升至700元/吨,即便碳价维持低位,IRR也会跌至4%以下;

- 折旧占成本大头,单吨投资若从1.1万元降至0.8万元,项目净利率可抬升6个百分点。

结论:煤价是生命线,碳价是天花板,投资强度决定生死。

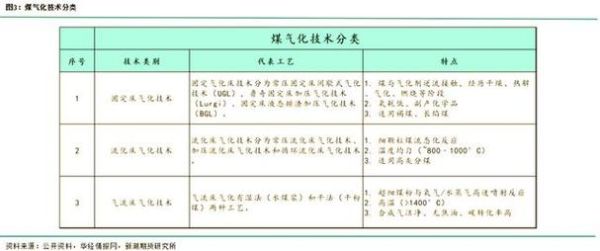

技术路线谁主沉浮?

固定床、流化床、气流床三大工艺PK

| 工艺 | 单炉投煤量 | 甲烷收率 | 碳排放强度 | 成熟度 |

|---|---|---|---|---|

| 固定床 | ≤2万t/a | 55% | 高 | 商业化 |

| 流化床 | 4–6万t/a | 62% | 中 | 示范 |

| 气流床 | ≥10万t/a | 68% | 低 | 工业试验 |

气流床+CCUS的组合,可将吨产品碳排放从3.5t降至1.2t,是2030年前最可能大规模落地的路径。

政策风向:补贴退坡后靠什么?

国家层面已明确:2025年起煤制天然气不再享受原料煤差价补贴,但以下窗口仍在:

- 绿色电力抵扣:每用1kWh绿电可抵0.6kg碳排放,相当于0.06元/方的成本减免;

- 管网公平开放:西气东输三线新增300亿方/年容量,煤制气可“照付不议”锁定运销;

- 氢氨联产:同一套气化岛同时产氢和甲烷,氢气售价≥2元/Nm³即可覆盖额外投资。

区域布局:哪里还有“洼地”?

新疆准东、内蒙古鄂尔多斯、陕西榆林形成“黄金三角”,共同特征是:

- 坑口煤价≤300元/吨,运费可省0.2元/方;

- 风光资源富集,可就地制绿氢掺混,降低碳足迹;

- 靠近主干管网,管输距离<800公里,损耗<2%。

而东部沿海项目因煤价高、碳排放大,已逐步转向“进口LNG+储气库”模式。

碳中和倒计时:煤转气会被淘汰吗?

不会立即消失,但角色将发生三重转换:

- 从“基荷气源”变为“调峰气源”,利用储气库实现夏储冬销;

- 从“单一甲烷”转向“甲烷+氢气+CO₂”多联产,CO₂用于驱油或食品级利用;

- 从“高碳资产”升级为“零碳园区”节点,配套光伏、风电、储能,形成综合能源岛。

投资窗口期还有多长?

按目前审批节奏,2024–2026年将是最后一批大型煤制气项目集中获批期,之后:

- 新建项目须同步配套CCUS,投资门槛抬升至150亿元/套;

- 碳价若突破200元/吨,煤制气成本将与进口LNG倒挂,经济性归零;

- 技术迭代加速,第四代等离子气化技术有望将甲烷收率提升至75%,但商业化至少需5年。

因此,2027年前锁定煤源、管网、碳指标,才能赶上末班车。

用户最担心的五个细节问答

Q1:煤制天然气热值是否低于常规天然气?

答:热值均为35–38MJ/Nm³,与中亚管道气一致,可直接接入城市门站。

Q2:硫化物会不会腐蚀管网?

答:现代低温甲醇洗+Claus工艺可将总硫降至≤10mg/Nm³,远低于国标20mg/Nm³。

Q3:项目周期多长?

答:从可研到投产约36–42个月,其中长周期设备(气化炉、甲烷化反应器)订货需提前18个月。

Q4:能否获得绿色金融支持?

答:若CCUS捕集率≥90%,可申请人民银行碳减排支持工具,利率低至1.75%。

Q5:副产CO₂卖给谁?

答:油田驱油需求约3000万吨/年,食品级CO₂需求约200万吨/年,可覆盖60%以上副产量。

写在最后

煤转气不是“夕阳产业”,而是化石能源与可再生能源之间的“翻译器”。谁能率先把碳成本做成碳收益,谁就能在下一个十年继续留在牌桌上。

评论列表